Can Private Equity Investment Alleviate the Inefficient Investment of SMEs: Empirical Evidence from Listing on SMEs and GEM

-

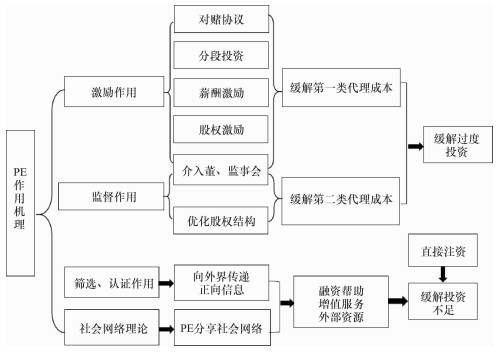

摘要: 中小企业更容易陷入投资不足和投资过度的非效率投资发展困境。基于非效率投资理论和私募股权投资(PE)理论, 提出PE影响非效率投资行为的理论假设, 研究发现中小企业普遍存在非效率投资行为。相对于投资过度, 投资不足问题尤为突出, PE通过控制代理成本和缓解信息不对称矛盾, 对中小企业非效率投资具有抑制作用。此外, 不同特征条件的PE对非效率投资的影响具有差异性, 高持股比例、联合投资的PE对非效率投资的缓解作用更强, 且长期滞留在中小企业的PE缓解效应减弱。研究结论验证了PE对中小企业非效率投资行为的抑制作用及其机理。Abstract: Small and medium-sized enterprises(SMEs) are more likely to fall into the inefficient investment and development dilemma of under-investment and over-investment. Based on the theory of inefficient investment and private equity investment(PE), this paper puts forward the theoretical hypothesis of PE's influence on inefficient investment behavior. Through the calculation of the inefficient investment of SMEs, it is found that the inefficient investment behavior of SMEs generally exists; compared with over-investment, the problem of under-investment is particularly serious; PE can restrain the inefficient investment of SMEs by controlling the agency cost and alleviating the information asymmetry contradiction. It is also found that PE with different characteristics has different effects on inefficient investment: PE with high shareholding ratio and joint investment has stronger mitigation effect on inefficient investment, and PE with long-term detention in SMEs has weaker mitigation effect. The results verify the inhibition of PE on the inefficient investment behavior of SMEs and its mechanism.

-

Key words:

- private equity investment /

- inefficient investment /

- SMEs /

- corporate governance /

- SME board /

- GEM /

- listed company

-

表 1 变量定义

变量性质 变量名称 解释说明 被解释变量 过度投资(Overinvi,t) 实际新增投资额(invi,t)减去预期新增投资额(Exp_invi,t) 投资不足(Underinvi,t) 实际新增投资额(invi,t)减去预期新增投资额(Exp_invi,t),取绝对值 解释变量 PE投资虚拟变量(PEi,t) 企业有PE投资背景取1,否则取0 自由现金流富余(FCFi,t) 企业经营活动产生现金流/总资产-折旧与摊销和/总资产-预期新增投资 自由现金流缺口(SCFi,t) 企业经营活动产生现金流/总资产-折旧与摊销和/总资产-预期新增投资,取绝对值 控制变量 第一类代理成本Msri,t-1 管理费用率/营业收入,取对数 第二类代理成本Acci,t-1 (应收账款+长期应收账款+其他应收账款)/总资产 企业股权性质Ind 第一大股东为个人,则Ind取1,为机构则取0。 高管持股比例(Managementi,t) 高管持有股份/总股本 企业规模(Sizei,t-1) 资产总额,取对数 资产负债率(Levi,t-1) 总资产/ 总负债,取对数 营收增长率(Robri,t-1) (当年营业收入-去年营业收入)/去年营业收入,取对数 第一大股东持股比例(Conci,t-1) 第一大股东持股量/总股本 行业虚拟变量(IndustryDuumy) 控制行业影响 年份虚拟变量(YearDummy) 控制时间影响 表 2 预期投资回归结果

Intercept Robri,t-1 Levi,t-1 Cashi,t-1 Agei,t-1 Sizei,t-1 系数 -0.289*** 0.000 09*** 0.000 1 0.013** -0.005*** 0.014*** P值 (0.000) (0.001) (0.246) (0.038) (0.000) (0.000) Msri,t-1 Invi,t-1 YearDummy IndustryDuumy N R-squared 系数 -0.0003** 0.413*** 控制 控制 11 180 0.235 8 P值 (0.000) (0.000) 注:*、**、***分别表示在10%、5%、1%水平上显著。 表 3 中小企业非效率投资样本分布特征

年份 过度投资 投资不足 样本数量 当年占比

(%)过度投资

平均值样本数量 当年占比

(%)投资不足

平均值2010 231 19.5 0.066 354 31.2 0.036 2011 146 9.4 0.058 439 30.9 0.029 2012 127 8.0 0.045 543 35.3 0.039 2013 177 10.5 0.044 635 39.5 0.035 2014 170 10.3 0.050 656 40.4 0.032 2015 206 12.6 0.039 644 38.5 0.032 2016 205 12.5 0.040 582 36.2 0.029 2017 250 15.2 0.052 664 40.4 0.030 合计 1 512 10.9 - 4 517 33.8 - 注: 占比表示过度投资(投资不足) 样本数占当年中小企业总样本数的比例。表中数据根据wind终端数据整理得到。 表 4 中小企业非效率投资样本分布特征

年份 现金流富余 现金流短缺 平均值 富余样本比率(%) 平均值 短缺样本比率(%) 2009 0.116 84.5 0.051 15.5 2010 0.096 51.8 0.074 48.2 2011 0.097 40.2 0.086 59.8 2012 0.104 39.8 0.081 60.2 2013 0.103 38.5 0.080 61.5 2014 0.079 37.3 0.086 62.7 2015 0.082 32.5 0.083 67.5 2016 0.074 28.5 0.085 71.5 2017 0.060 18.7 0.100 81.3 合计 0.090 39.4 0.079 60.6 注:富余样本比率为当年自由现金流富余样本数/当年总样本数。 表 5 模型(1)(2)中主要变量的描述性统计

类型 变量名称 变量符号 平均值 标准差 最小值 最大值 样本数 过度投资 过度投资 Overinvi,t 0.047 0.05 0 0.25 936 内部自由现金流富余 FCFi,t 0.065 0.059 0.001 0.269 936 现金流与PE交叉项 FCFi,t×PEi,t 0.013 0.031 0 0.167 936 PE是否介入 PEi,t 0.251 0.434 0 1 936 管理费用率 Msri,t-1 2.24 0.562 0.464 3.52 936 应收账款率 Acci,t-1 0.143 0.1 0.001 0.447 936 高管持股比例 Manai,t-1 0.072 0.156 1 0.891 936 股权性质 Indi,t-1 0.281 0.45 0 1 936 企业规模 Sizei,t-1 20.916 1.091 18.91 23.855 936 资产负债率 Levi,t-1 3.379 0.599 1.517 4.334 936 营收增长率 Robri,t-1 2.444 1.911 -3.327 5.14 936 第一大股东持股比 conci,t-1 0.367 0.165 0.100 0.812 936 投资不足 投资不足 Underinvi,t -0.032 0.024 -0.13 -0.001 3 683 内部自由现金流短缺 SCFi,t -0.065 0.055 -0.274 -0.001 3 683 现金流与PE交叉项 SCFi,t×PEi,t -0.022 0.049 -1.042 0 3 683 PE是否介入 PEi,t 0.309 0.462 0 1 3 683 管理费用率 Msri,t-1 2.231 0.699 0.112 3.745 3 683 应收账款率 Acci,t-1 0.181 0.124 0.002 0.616 3 683 高管持股比例 Manai,t-1 0.069 0.153 0 0.788 3 683 股权性质 Indi,t-1 0.424 0.494 0 1 3 683 企业规模 Sizei,t-1 21.277 0.921 19.291 23.784 3 683 资产负债率 Levi,t-1 3.359 0.702 1.224 4.415 3 683 营收增长率 Robri,t-1 1.79 2.415 -3.793 5.208 3 683 第一大股东持股比 conci,t-1 0.352 0.151 0.090 0.76 3 683 表 6 PE对企业非效率投资———过度投资行为的影响

被解释变量:过度投资程度(Overinvi,t) 自变量 无PE背景(基础线性回归) 加入PE背景 控制变量:

未加

(1)控制变量:

年份、行业

(2)控制变量:

年份、行业、

公司特征

(3)控制变量:

未加

(4)控制变量:

年份、行业

(5)控制变量:

年份、行业、

公司特征

(6)控制变量:

年份、公司特征、

固定效应

(7)PEi,t×FCFi,t -0.244** -0.263*** -0.270*** -0.172** (0.011) (0.007) (0.006) (0.042) PEi,t 0.008 0.010 0.008 0.009 (0.284) (0.199) (0.318) (0.347) FCFi,t 0.118** 0.119** 0.111** 0.240*** 0.251*** 0.247*** 0.102 (0.015) (0.015) (0.024) (0.000) (0.000) (0.000) (0.130) Msri,t-1 -0.005 0.004 0.008 (0.319) (0.408) (0.361) Acci,t-1 0.047 0.053* -0.066 (0.106) (0.072) (0.261) Mani,t-1 -0.000 -0.000 -0.000 (0.893) (0.812) (0.497) Sizei,t-1 -0.006* -0.006* 0.001 (0.054) (0.073) (0.896) Indi,t-1 -0.003 -0.003 -0.013 (0.620) (0.609) (0.468) Levi,t-1 0.003 0.001 0.009 (0.546) (0.750) (0.168) Robri,t-1 0.001 0.000 0.001 (0.655) (0.802) (0.407) conci,t-1 -0.000 -0.000 -0.000 (0.674) (0.726) (0.277) Intercept 0.038*** 0.043*** 0.166** 0.034*** 0.038*** 0.167** 0.015 (0.000) (0.000) (0.019) (0.000) (0.000) (0.026) (0.930) YearDummy 控制 控制 控制 控制 控制 IndusDummy 控制 控制 控制 控制 N 936 936 936 936 936 936 936 R-squared 0.006 0.012 0.015 0.014 0.021 0.029 0.070 注:*、**、***分别表示在10%、5%和1%水平上显著,括号内数值表示对应系数的t统计量的p值。下表同。 表 7 PE对企业非效率投资———投资不足行为的影响

被解释变量:投资不足程度(Underinvi,t) 自变量 无PE背景(基础线性回归) 加入PE背景 控制变量:

未加

(1)控制变量:

年份、行业

(2)控制变量:

年份、行业、

公司特征

(3)控制变量:

未加

(4)控制变量:

年份、行业

(5)控制变量:

年份、行业、

公司特征

(6)控制变量:

年份、公司特征、

固定效应

(7)PEi,t×SCFi,t -0.039*** -0.038*** -0.034*** -0.052*** (0.003) (0.005) (0.009) (0.001) PEi,t -0.004*** -0.003*** -0.003** -0.004** (0.002) (0.007) (0.018) (0.041) SCFi,t 0.072*** 0.070*** 0.075*** 0.089*** 0.087*** 0.089*** 0.089*** (0.000) (0.000) (0.000) (0.000) (0.000) (0.000) (0.000) Msri,t-1 -0.000 -0.000 -0.006*** (0.515) (0.647) (0.000) Acci,t-1 0.030*** 0.029*** 0.014* (0.000) (0.000) (0.056) Mani,t-1 0.000** 0.000** 0.000 (0.037) (0.033) (0.236) Sizei,t-1 0.004*** 0.004*** 0.005*** (0.000) (0.000) (0.000) Indi,t-1 -0.000 -0.000 0.001 (0.760) (0.698) (0.675) Levi,t-1 -0.000 -0.000 -0.002 (0.825) (0.821) (0.103) Robri,t-1 0.001*** 0.000*** 0.000 (0.000) (0.003) (0.848) conci,t-1 -0.000 -0.000 -0.000* (0.617) (0.798) (0.064) Intercept -0.026*** -0.029*** -0.120*** -0.025*** -0.027*** -0.109*** -0.109*** (0.000) (0.000) (0.000) (0.000) (0.000) (0.000) (0.001) YearDummy 控制 控制 控制 控制 控制 IndusDummy 控制 控制 控制 控制 N 3 683 3 683 3 683 3 683 3 683 3 683 3 683 R-squared 0.031 0.052 0.083 0.033 0.054 0.096 0.087 表 8 不同特征PE对非效率投资的影响

变量 (1) (2) (3) PE1=高持股PE/ PE1=联合投资PE/ PE1=长期投资PE/ PE2=低持股PE PE2=非联合投资PE PE2=短期投资PE A栏: 因变量为过度投资(Overinvit) PE1×FCFit -0.255**(0.040) -0.147**(0.011) -0.151*(0.080) PE2×FCFit -0.021(0.282) -0.037(0.182) -0.215***(0.009) Controls 控制 控制 控制 N 936 936 936 R-squared 0.038 0.031 0.052 B栏: 因变量为投资不足(Underinvit) PE1×SCFit -0.047**(0.025) -0.048**(0.016) -0.025(0.1532) PE2×SCFit 0.042***(0.009) -0.027*(0.060) -0.047*(0.084) N 3 683 3 683 3 683 Controls 控制 控制 控制 R-squared 0.080 0.079 0.061 表 9 工具变量回归

分类 PEi,t×FCFi,t FCFi,t PEi,t Controlsi,t N R-squared 过度投资 -0.000 8*

(0.089)0.086***

(0.000)-0.017**

(0.016)控制 936 0.276 4 投资不足 -0.000 2**

(0.037)0.188***

(0.000)-0.006***

(0.002)控制 3 683 0.147 4 表 10 PSM配对后样本回归

自变量 过度投资 投资不足 全样本

(1)PSM

(2)全样本

(3)PSM

(4)PEi,t×FCFi,t -0.270*** -0.601*** -0.034*** -0.044*** (0.006) (0.004) (0.009) (0.007) PEi,t 0.008 0.013 -0.003** -0.004*** (0.318) (0.412) (0.018) (0.007) FCFi,t 0.247*** 0.607*** 0.089*** 0.106*** (0.000) (0.000) (0.000) (0.000) Msri,t-1 0.004 0.000 -0.000 -0.000 (0.408) (0.424) (0.647) (0.963) Acci,t-1 0.053* 0.163*** 0.029*** 0.029*** (0.072) (0.005) (0.000) (0.000) Mani,t-1 -0.000 -0.000 0.000** 0.000 (0.812) (0.234) (0.033) (0.340) Sizei,t-1 -0.006* -0.005 0.004*** 0.005*** (0.073) (0.490) (0.000) (0.000) Indi,t-1 -0.003 -0.011 -0.000 0.000 (0.609) (0.366) (0.698) (0.700) Levi,t-1 0.001 0.000 -0.000 0.000 (0.750) (0.358) (0.821) (0.742) Robri,t-1 0.000 0.000 0.000*** 0.001*** (0.802) (0.902) (0.003) (0.000) conci,t-1 -0.000 0.000 -0.000 -0.000 (0.726) (0.705) (0.798) (0.319) Intercept 0.167** 0.104 -0.109*** -0.126*** (0.026) (0.509) (0.000) (0.000) YearDummy 控制 控制 控制 控制 IndusDummy 控制 控制 控制 控制 N 936 426 3 683 2 487 R-squared 0.029 0.080 0.096 0.125 表 11 PE退出前后变化

公司分类 变量 PEi,t×FCFi,t FCFi,t PEi,t Intercept N R-squared 过度投资公司 系数 -0.037 0.083*** 0.082 9 0.074*** 936 0.294 5 P值 (0.157) (0.000) (0.278) (0.002) 投资不足公司 系数 -0.034** 0.198*** 0.005** -0.028* 3 683 0.235 P值 (0.039) (0.000) (0.014) (0.066) 注:由于篇幅所限未列出控制变量。下表同。 表 12 过度投资与投资不足缩小样本

分类 区间范围 变量 PEi,t×FCFi,t FCFi,t PEi,t Intercept N R-squared 过度投资 0±0.01区间 系数 -0.292* 0.047 0.007 0.107 732 0.792 P值 (0.073) (0.530) (0.537) (0.588) 0±0.03区间 系数 -0.105 0.137 -0.012 0.263 446 0.837 P值 (0.751) (0.302) (0.629) (0.551) 投资不足 0±0.01区间 系数 -0.053*** 0.100*** -0.005** -0.155*** 3 106 0.544 P值 (0.003) (0.000) (0.033) (0.000) 0±0.03区间 系数 -0.177*** 0.173*** -0.013*** -0.152** 1 525 0.710 P值 (0.000) (0.000) (0.007) (0.020) -

[1] 张英明, 张精. 融资约束条件下中小企业非效率投资问题研究——基于中小企业板上市公司的经验数据[J]. 会计之友, 2017(5): 97-102. doi: 10.3969/j.issn.1004-5937.2017.05.017 [2] 池国华, 杨金, 郭菁晶. 内部控制、EVA考核对非效率投资的综合治理效应研究——来自国有控股上市公司的经验证据[J]. 会计研究, 2016(10): 63-69. doi: 10.3969/j.issn.1003-2886.2016.10.009 [3] MYERS S C, MAJLUF N S. Corporate financing and investment decisions when firms have information that investors do not have[J]. Social Science Electronic Publishing, 1984, 13(2): 187-221. [4] RICHARDSON S. Over-investment of free cash flow[J]. Social Science Electronic Publishing, 2006, 11(2-3): 159-189. http://www.zhangqiaokeyan.com/open-access_resources_thesis/010009967676.html [5] THOMAS J CHEMMANUR, KARTHIK KRISHNAN, DEBARSHI K NANDY. How does venture capital financing improve efficiency in private firms?a look beneath the surface[J]. The Review of Financial Studies, 2011, 24(12): 4037-4090. doi: 10.1093/rfs/hhr096 [6] 冯慧群. 风险投资是民营企业IPO的"救星"吗[J]. 财贸经济, 2016(8): 66-80. doi: 10.3969/j.issn.1005-913X.2016.08.028 [7] FRANCO MODIGLIANI, MERTON H MILLER. The cost of capital, corporation finance and the theory of investment[J]. The American E-conomic Review, 1958, 48(3): 261-297. http://www.mendeley.com/research/american-economic-association-cost-capital-corporation-finance-theory-investment/ [8] JENSEN M C. Agency cost of free casrateh flow, corpo finance[J]. American Economic Review, 1986, 76(2): 323-329. [9] 蔡宁, 何星. 社会网络能够促进风险投资的"增值"作用吗?——基于风险投资网络与上市公司投资效率的研究[J]. 金融研究, 2015(12): 178-193. https://www.cnki.com.cn/Article/CJFDTOTAL-JRYJ201512012.htm [10] JULIA HIRSCH, UWE WALZ. Why do contracts differ between venture capital types?[J]. Small Business Economics, 2013, 40(3): 1-15. doi: 10.1007/s11187-011-9388-6 [11] 蔡宁, 邓小路, 程亦沁. 风险投资网络具有"传染"效应吗——基于上市公司超额薪酬的研究[J]. 南开管理评论, 2017(2): 17-31. doi: 10.3969/j.issn.1008-3448.2017.02.003 [12] 杨昀, 邹正宜. 风险投资公司对创业企业投资行为的影响[J]. 金融发展研究, 2017(8): 41-48. doi: 10.3969/j.issn.1674-2265.2017.08.006 [13] 罗琦, 李辉. 企业生命周期、股利决策与投资效率[J]. 经济评论, 2015(2): 115-125. https://www.cnki.com.cn/Article/CJFDTOTAL-JJPL201502010.htm [14] 金宇超, 靳庆鲁, 宣扬. "不作为"或"急于表现": 企业投资中的政治动机[J]. 经济研究, 2016(10): 126-139. https://www.cnki.com.cn/Article/CJFDTOTAL-JJYJ201610011.htm [15] 彭文敏, 史本山. 纵向研发合作中的投资决策与甄别合同设计[J]. 工业技术经济, 2017(9): 10-16. doi: 10.3969/j.issn.1004-910X.2017.09.002 [16] FABIO BERTONI, MARÍA ALEJANDRA FERRER, JOSéMART. The different roles played by venture capital and private equity investors on the investment activity of their portfolio firms[J]. Springer US, 2013, 40(3): 607-633. http://ideas.repec.org/p/hal/journl/hal-02312955.html [17] 王雷, 陈梦扬. 风险投资能够有效缓解企业融资约束吗?——基于企业社会资本中介效应的分析[J]. 财经论丛(浙江财经大学学报), 2017(5): 39-47. https://www.cnki.com.cn/Article/CJFDTOTAL-CJLC201705005.htm [18] BARRY C B, MUSCARELLA C J, III J W P, et al. The role of venture capital in the creation of public companies: evidence from the going-public process[J]. Journal of Financial Economics, 1990, 27(2): 447-472. doi: 10.1016/0304-405X(90)90064-7 [19] GOMPERS P. Grandstanding in the venture capital industry[J]. Journal of Financial Economics, 1996, 42(1): 133-156. doi: 10.1016/0304-405X(96)00874-4 [20] MEGGINSON W L, WEISS K A. Venture capitalist certification in initial public offerings[J]. Journal of Finance, 1991, 46(3): 879-903. doi: 10.1111/j.1540-6261.1991.tb03770.x [21] 胡海峰, 倪淑慧. 金融发展过度: 最新研究进展评述及对中国的启示[J]. 经济学动态, 2013(11): 88-96. https://www.cnki.com.cn/Article/CJFDTOTAL-JJXD201311012.htm [22] 金永红, 李媛媛, 罗丹. 风险投资公司特征与联合投资动机[J]. 中国科技论坛, 2015(10): 130-135. https://www.cnki.com.cn/Article/CJFDTOTAL-ZGKT201510024.htm [23] CAULEY JANE A, HOCHBERG MARC C, LUI LI-YUNG, et al. Long-term risk of incident vertebral fractures. [J]. Pubmed, 2007, 298(23): 2761-2767. http://europepmc.org/abstract/med/18165669 [24] YI TAN, HONG HUANG, HAITIAN LU. The effect of venture capital investment-evidence from China's small and medium-sized enterprises board[J]. Journal of Small Business Management, 2013, 51(1): 138-157. doi: 10.1111/j.1540-627X.2012.00379.x [25] CHURCHILL NEIL C, LEWIS VIRGINIA L. Bank lending to new and growing enterprises[J]. Elsevier, 1986, 1(2): 193-206. http://www.sciencedirect.com/science/article/pii/0883902686900145 [26] 吴超鹏, 吴世农, 程静雅, 等. 风险投资对上市公司投融资行为影响的实证研究[J]. 经济研究, 2012(1): 105-119, 160. https://www.cnki.com.cn/Article/CJFDTOTAL-JJYJ201201011.htm [27] 肖作平, 陈德胜. 公司治理结构对代理成本的影响——来自中国上市公司的经验证据[J]. 财贸经济, 2006(12): 29-35. https://www.cnki.com.cn/Article/CJFDTOTAL-CMJJ200612005.htm [28] 朱兴勤. 托宾Q理论在我国的不适用性分析[J]. 洛阳理工学院学报: 社会科学版, 2011(4): 47-49. https://www.cnki.com.cn/Article/CJFDTOTAL-LYDS201104012.htm [29] 吕长江, 张艳秋. 企业财务状况对负债代理成本的影响[J]. 数量经济技术经济研究, 2002(12): 108-112. https://www.cnki.com.cn/Article/CJFDTOTAL-SLJY200212027.htm [30] DOUGLAS CUMMING, NA DAI. Hedge fund regulation and misreported returns[J]. Blackwell Publishing Ltd, 2010, 16(5): 829-857. doi: 10.1111/j.1468-036X.2010.00576.x [31] 杨筝, 刘放, 李茫茫. 利率市场化、非效率投资与资本配置——基于中国人民银行取消贷款利率上下限的自然实验[J]. 金融研究, 2017(5): 81-96. https://www.cnki.com.cn/Article/CJFDTOTAL-JRYJ201705006.htm -

下载:

下载: