Can Capital Market Liberalization Improve the Governance Quality of Listed Companies: The Time-varying DID Test Based on Shanghai-Hong Kong Stock Connect

-

摘要: 运用主成分分析法(PCA)构造公司治理质量指数,利用沪港通交易制度实施这一外生事件,基于其分批试点名单制特点构建渐进双重差分模型,考察资本市场开放对上市公司治理质量的影响。结果显示:沪港通制度的实施通过改善上市公司信息披露质量(包括改善内部会计信息质量和强化外部监督)来提高上市公司治理质量,并以此提升公司价值,这种提升效应具有滞后性且在非国有控股和交易活跃的标的公司表现得更加显著。进一步研究资本市场开放制度的连续性,发现在没有QFII持股的标的公司中,其治理质量的优化作用更加显著。因此,资本市场开放的信息效应可以提高上市公司治理质量,进而提升企业价值,渐进连续的资本市场开放制度能使更多上市公司受益,并可促进上市公司质量进一步提升。Abstract: In the context of the exogenous event that the Shanghai-Hong Kong Stock Connect trading system is introduced and its characteristics of announcing the pilot lists of companies in batches, this paper constructs a corporate governance quality index using principal component analysis (PCA) and builds the Time-varying Difference in Differences model to examine the impact of capital market liberalization on the governance quality of listed companies. It is found that the implementation of the Shanghai-Hong Kong Stock Connect system improved the quality of listed company governance by improving the quality of information disclosure, including the quality of internal accounting information and external supervision, and thereby increased the corporate value; this kind of uplifting effect is lagging and more pronounced in non-state-controlled and actively traded target companies. Furthermore, through the study on the continuity of the capital market liberalization system, it is also found that the optimization effect on corporate governance quality is more significant in companies without QFII holdings. In brief, the information effect of capital market liberalization can improve the governance quality of listed companies, thereby enhancing corporate value; the gradual and continuous capital market liberalization system can benefit more listed companies and promote their quality.

-

表 1 变量含义及测算口径

变量类别 变量名称 变量含义 测算口径 中介变量 DA 可操纵应计盈余管理 根据修正琼斯模型计算 Analysts 分析师跟踪数量 一年内对上市公司进行跟踪分析的分析师人数 控制变量 Size 总资产 期末总资产取自然对数 Lev 杠杆率 期末总负债/期末总资产 ROA 总资产净利润率 净利润/期末总资产 Asset_g 总资产增长率 (期末总资产-期初总资产)/期初总资产 Income_g 营业收入增长率 (期末营业收入-期初营业收入)/(期初营业收入) Cash_ratio 现金资产比率 现金及现金等价物期末余额/期末总资产 M/B 账面市值比 总资产/市值 Big_4 “四大”审计事务所 使用“四大”事务所审计虚拟变量取1,否则取0 表 2 基本DID模型回归结果

变量 1 2 3 4 5 6 7 8 9 G_index G_index G_index G_index G_index G_index G_index G_index G_index D 0.151*** 0.083*** 0.066** 0.066** 0.067** 0.067** 0.067** 0.066** 0.071** (-0.025) (-0.028) (-0.028) (-0.028) (-0.028) (-0.028) (-0.028) (-0.028) (-0.028) Size 0.052*** 0.070*** 0.070*** 0.070*** 0.070*** 0.070*** 0.070*** 0.032*** (-0.009) (-0.01) (-0.01) (-0.01) (-0.01) (-0.01) (-0.01) (-0.01) Lev -0.285*** -0.284*** -0.284*** -0.286*** -0.286*** -0.276*** -0.215*** (-0.059) (-0.059) (-0.059) (-0.059) (-0.059) (-0.059) (-0.058) ROA 0.238 0.308* 0.298* 0.300* 0.331* 0.288* (-0.162) (-0.167) (-0.167) (-0.172) (-0.172) (-0.171) Asset_g -0.048* -0.069** -0.069** -0.080** -0.080** (-0.025) (-0.031) (-0.031) (-0.032) (-0.032) Income_g 0.025 0.025 0.028 0.031 (-0.021) (-0.021) (-0.021) (-0.021) Cash_ratio -0.005 0.049 0.054 (-0.096) (-0.097) (-0.096) M/B 0.125*** 0.110*** (-0.04) (-0.04) Big_4 0.420*** (-0.041) Constant -0.750*** -1.846*** -2.088*** -2.096*** -2.091*** -2.095*** -2.094*** -2.193*** -1.421*** (-0.105) (-0.216) (-0.223) (-0.223) (-0.223) (-0.223) (-0.223) (-0.225) (-0.234) N 8 942 8 942 8 942 8 942 8 942 8 942 8 942 8 942 8 942 行业效应 控制 控制 控制 控制 控制 控制 控制 控制 控制 时间效应 控制 控制 控制 控制 控制 控制 控制 控制 控制 R2 0.064 0.068 0.07 0.071 0.071 0.071 0.071 0.072 0.085 注:*、**、***分别代表系数在10%、5%、1%的水平上显著。下表同。 表 3 中介效应检验结果

Panel A:因果步骤法 变量 1 2 3 4 5 6 会计信息质量 分析师跟踪数量 G_index DA G_index G_index Analysts G_index D 0.071** -0.235* -0.049 0.066** 3.583*** 0.022 (-0.028) (-0.128) (-0.033) (-0.028) (-0.274) (-0.028) DA -0.001* (-0.001) Analysts 0.012*** (-0.001) CONTROLS 是 是 是 是 是 是 Constant -1.421*** -1.418 -3.975*** -2.193*** -67.512*** -1.350*** (-0.234) (-1.08) (-0.681) (-0.225) (-1.965) (-0.238) N 8 942 8 942 8 942 8 942 8 942 8 942 行业与时间效应 是 是 是 是 是 是 R2 0.072 1 0.003 8 0.052 6 0.07 2 0.31 0.083 Panel B:Bootstrap法 效应 1 2 3 4 5 6 会计信息质量 分析师跟踪数量 Index LLCI ULCI Index LLCI ULCI 总效应 0.198 4 0.141 7 0.238 7 0.198 4 0.151 2 0.245 6 (7.690 4) (8.241 1) 直接效应 0.190 2 0.151 5 0.248 0 0.189 7 0.142 6 0.236 9 (7.686 3) (7.882 8) 间接效应 -0.001 -0.005 2 -0.000 5 0.008 7 0.004 8 0.013 7 表 4 稳健性检验:政策外生性检验

变量 1 2 D D G_index -0.032 0.022 (0.059) (0.054) CONTROLS No 是 Constant 1.727*** 9.442*** (0.070) (0.947) 行业与时间效应 是 是 表 5 稳健性检验:反事实检验

变量 1 2 G_index G_index L1_D -0.090*** (0.029) L2_D -0.057** (-0.028) CONTROLS 是 是 Constant -2.645*** -2.562*** (-0.231) (-0.232) R2 0.073 0.072 表 6 稳健性检验:PSM-DID回归结果

类型 沪港通实施之前实验组与控制组的差分 沪港通实施之后实验组与控制组的差分 双重差分结果 差分值 0.228 0.365 0.137 标准误 0.048 0.045 0.065 T值 4.78 8.12 2.09 P值 0.000*** 0.000*** 0.036** 表 7 稳健性检验:分年度主成分分析

变量 1 2 G_index1 G_index1 D 3.445*** 0.894** (-0.408) (-0.446) CONTROLS No 是 Constant -0.421 -70.934*** (-1.415) (-3.082) N 8 942 8 942 R2 0.081 0.143 表 8 动态效应模型回归结果

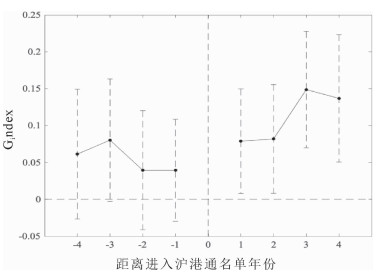

G_index 系数 标准差 T值 P值 Dit-4 0.064 0.053 1.19 0.233 Dit-3 0.082 0.050 1.63 0.103 Dit-2 0.041 0.049 0.83 0.406 Dit-1 0.040 0.042 0.96 0.338 Dit1 0.079* 0.043 1.84 0.066 Dit2 0.082* 0.045 1.83 0.068 Dit3 0.147*** 0.048 3.06 0.002 Dit4 0.133** 0.053 2.54 0.011 Constant -106.825*** 8.544 -12.50 0.000 行业效应 控制 时间效应 控制 CONTROLS 是 R2 0.055 表 9 异质性检验结果

PanelA:企业性质 PanelB:交易活跃度 变量 1 2 变量 3 4 G_index G_index G_index G_index D×SOE(SOE=1) -0.049 D×ACT(ACT=1) 0.181*** (0.038) (0.045) D×SOE(SOE=0) 0.252*** D×ACT(ACT=0) 0.114*** (0.028) (0.025) CONTROLS 是 是 CONTROLS 是 是 Constant -4.013*** -1.406*** Constant -1.596*** -1.493*** (0.654) (0.216) (0.219) (0.223) N 8 942 8 942 N 8 942 8 942 R2 0.061 0.090 R2 0.084 0.084 表 10 进一步检验:是否QFII持股的差异

变量 1 2 3 4 G_index G_index G_index G_index D×QFII(QFII=1) 0.103** -0.047 -0.052 -0.052 D×QFII(QFII=0) 0.131*** 0.081*** -0.025 -0.027 CONTROLS No No 是 是 Constant -0.769*** -0.757*** -1.635*** -1.427*** -0.104 -0.105 -0.215 -0.227 N 8 942 8 942 8 942 8 942 R2 0.061 0.063 0.084 0.085 表 11 进一步检验:公司治理质量的中介效应检验

Panel A:因果步骤法 Panel B:Bootstrap法 变量 1 2 3 变量 1 2 3 TobinQ G_index TobinQ Index LLCI ULCI D 0.398*** 0.066** 0.388*** 总效应 0.719 4 0.577 3 0.861 6 (-0.045) (-0.028) (-0.045) (9.9206) G_index 0.146*** 直接效应 0.703 5 0.560 9 0.846 1 (-0.027) (9.671 5) CONTROL 是 是 是 间接效应 0.015 9 0.005 9 0.027 8 Constant 19.901*** -2.193*** 20.222*** - (-1.176) (-0.225) (-1.216) N 8 942 8 942 8 942 R2 0.154 0.072 0.156 -

[1] 连立帅, 朱松, 陈超. 资本市场开放与股价对企业投资的引导作用: 基于沪港通交易制度的经验证据[J]. 中国工业经济, 2019(3): 100-118. https://www.cnki.com.cn/Article/CJFDTOTAL-GGYY201903009.htm [2] BEKAERT G, HARVEY C, LUNDBLAD C. Financial openness and productivity[J]. World Development, 2011, 39(1): 1-19. doi: 10.1016/j.worlddev.2010.06.016 [3] KLEIN M, OLIVEI G. Capital account liberalization, financial depth and economic growth[J]. Journal of International Money and Finance, 2008, 27(6): 861-875. doi: 10.1016/j.jimonfin.2008.05.002 [4] 彭红枫, 朱怡哲. 资本账户开放、金融稳定与经济增长[J]. 国际金融研究, 2019(2): 3-12. https://www.cnki.com.cn/Article/CJFDTOTAL-GJJR201902001.htm [5] KAMINSKY G L, SCHMUKLER S L. Short-run pain, long-run gain: financial liberalization and stock market cycles[J]. Review of Finance, 2008, 12(2): 253-292. http://rof.oxfordjournals.org/content/12/2/253 [6] 戴淑庚, 余博. 资本账户开放会加剧我国的系统性金融风险吗——基于TVP-FAVAR和SV-TVP-VAR模型的实证研究[J]. 国际贸易问题, 2020(1): 159-174. https://www.cnki.com.cn/Article/CJFDTOTAL-GJMW202001011.htm [7] 钟凯, 孙昌玲, 王永妍, 等. 资本市场对外开放与股价异质性波动——来自"沪港通"的经验证据[J]. 金融研究, 2018(7): 174-192. https://www.cnki.com.cn/Article/CJFDTOTAL-JRYJ201807011.htm [8] 钟覃琳, 陆正飞. 资本市场开放能提高股价信息含量吗?——基于"沪港通"效应的实证检验[J]. 管理世界, 2018(1): 169-179. doi: 10.3969/j.issn.1002-5502.2018.01.014 [9] BAE K, GOYAL V K. Equity market liberalization and corporate governance[J]. Journal of Corporate Finance, 2010, 16(5): 609-621. doi: 10.1016/j.jcorpfin.2010.08.008 [10] 陈运森, 黄健峤. 股票市场开放与企业投资效率——基于"沪港通"的准自然实验[J]. 金融研究, 2019(8): 151-170. https://www.cnki.com.cn/Article/CJFDTOTAL-JRYJ201908009.htm [11] AGGARWAL R, EREL I, FERREIRA M, et al. Does governance travel around the world? Evidence from institutional investors[J]. Journal of Financial Economics, 2011, 100(1): 154-181. doi: 10.1016/j.jfineco.2010.10.018 [12] 吴成颂, 胡寒笑, 王超. 短期跨境资本流动、货币政策和商业银行系统性风险——来自中国上市银行的经验证据[J]. 江南大学学报: 人文社会科学版, 2019(4): 107-114. doi: 10.3969/j.issn.1671-6973.2019.04.014 [13] FERREIRA M A, MATOS P. The colors of investors' money: the role of institutional investors around the world[J]. Journal of Financial Economics, 2008, 88: 499-533 doi: 10.1016/j.jfineco.2007.07.003 [14] LEUZ C, LINS K V, WARNOCK F E. Do foreigners invest less in poorly governed firms?[J]. Review of Financial Studies, 2009, 22: 3245-3285. doi: 10.1093/rfs/hhn089 [15] HUANG W, ZHU T. Foreign institutional investors and corporate governance in emerging markets: evidence of a split-share structure reform in China[J]. Journal of Corporate Finance, 2015, 32: 312-326. doi: 10.1016/j.jcorpfin.2014.10.013 [16] 丁楠, 李文涛. QFⅡ持股、公司治理与上市公司绩效——基于2010-2013年中国A股上市公司的实证分析[J]. 中国注册会计师, 2015(9): 36-42. doi: 10.3969/j.issn.1009-6345.2015.09.009 [17] 刘程, 王仁曾. 资本市场开放与公司治理优化——基于"沪港通"的准自然实验[J]. 财会月刊, 2020(12): 18-26. https://www.cnki.com.cn/Article/CJFDTOTAL-CKYK202012004.htm [18] 李春涛, 刘贝贝, 周鹏, 等. 它山之石: QFⅡ与上市公司信息披露[J]. 金融研究, 2018(12): 138-156. https://www.cnki.com.cn/Article/CJFDTOTAL-JRYJ201812009.htm [19] 邹洋, 张瑞君, 孟庆斌, 等. 资本市场开放能抑制上市公司违规吗?——来自"沪港通"的经验证据[J]. 中国软科学, 2019(8): 120-134. doi: 10.3969/j.issn.1002-9753.2019.08.010 [20] EDMANS A. Blockholder trading, market efficiency, and managerial myopia[J]. Journal of Finance, 2009, 64(6): 2481-2513. doi: 10.1111/j.1540-6261.2009.01508.x [21] GUL F A, KIM J, QIU A A. Ownership concentration, foreign shareholding, audit quality, and stock price synchronicity: evidence from China[J]. Journal of Financial Economics, 2010, 95: 425-442. http://www.sciencedirect.com/science/article/pii/S0304405X09002359 [22] ADMATI A R, PFLEIDERER P. The"Wall Street Walk"and shareholder activism: exit as a form of voice[J]. Review of Financial Studies, 2009, 22(7): 2645-2685. http://www.istic.ac.cn/suoguan/detailed.htm?dbname=xw_qk&wid=0220090900059767 [23] CHUNG C Y, KIM H, RYU D. Foreign investor trading and information asymmetry: evidence from a leading emerging market[J]. Applied Economics Letters, 2017, 24(8): 540-544. [24] FANG V W, MAFFETT M, ZHANG B. Foreign institutional ownership and the global convergence of financial reporting practices[J]. Journal of Accounting Research, 2015, 53: 593-631. [25] BHUSHAN R. Firm characteristics and analyst following[J]. Journal of Accounting Economics, 1989, 11(2): 255-274. [26] 王茂斌, 孔东民. 反腐败与中国公司治理优化: 一个准自然实验[J]. 金融研究, 2016(8): 159-174. https://www.cnki.com.cn/Article/CJFDTOTAL-JRYJ201608011.htm [27] 马连福, 王丽丽, 张琦. 混合所有制的优序选择: 市场的逻辑[J]. 中国工业经济, 2015(7): 5-20. https://www.cnki.com.cn/Article/CJFDTOTAL-GGYY201507002.htm [28] 肖钢. 中国资本市场变革[M]. 北京: 中信出版社, 2020: 101-105. [29] 杨典. 公司治理与企业绩效——基于中国经验的社会学分析[J]. 中国社会科学, 2013(1): 72-94, 206. https://www.cnki.com.cn/Article/CJFDTOTAL-ZSHK201301010.htm [30] 周林洁. 公司治理、机构持股与股价同步性[J]. 金融研究, 2014(8): 146-161. https://www.cnki.com.cn/Article/CJFDTOTAL-JRYJ201408010.htm [31] 白重恩, 刘俏, 陆洲, 等. 中国上市公司治理结构的实证研究[J]. 经济研究, 2005(2): 81-91. https://www.cnki.com.cn/Article/CJFDTOTAL-JJYJ200502008.htm [32] BECK T, LEVINE R, LEVKOV. Big bad banks? the winners and losers from bank deregulation in the United States[J]. The Journal of Finance, 2010, 65(5): 1637- 1667. doi: 10.1111/j.1540-6261.2010.01589.x/full [33] KOTHARI S P, LEONE A, WASLEY C. Performance matched discretionary accrual measures[J]. Journal of Accounting and Economics, 2005, 39(1): 163-197. http://www.sciencedirect.com/science/article/pii/S0165410104000849 [34] PREACHER K J, HAYES A F. Asymptotic and resampling strategies for assessing and comparing indirect effects in multiple mediator models[J]. Behavior Research Methods, 2008, 40(3): 879-891. http://drc.bmj.com/lookup/external-ref?access_num=10.3758/BRM.40.3.879&link_type=DOI [35] HAYES A. Introduction to mediation, moderation, and conditional process analysis[J]. Journal of Educational Measurement, 2013, 51(3): 335-337. http://psycnet.apa.org/psycinfo/2013-21121-000 -

下载:

下载: